Bom dia Droppers.

Pensei no chuveiro: que projeções de fim de ano geralmente dizem menos sobre o futuro e muito mais sobre o trauma recente de quem fez a conta.

No Drop de hoje, em 5 min e direto ao ponto:

• 2026: otimismo em Wall Street

• IPOs: esperando o sino tocar

• EUA: o sonho americano entrando em campanha

• Índices: o “resto do mundo” acordando

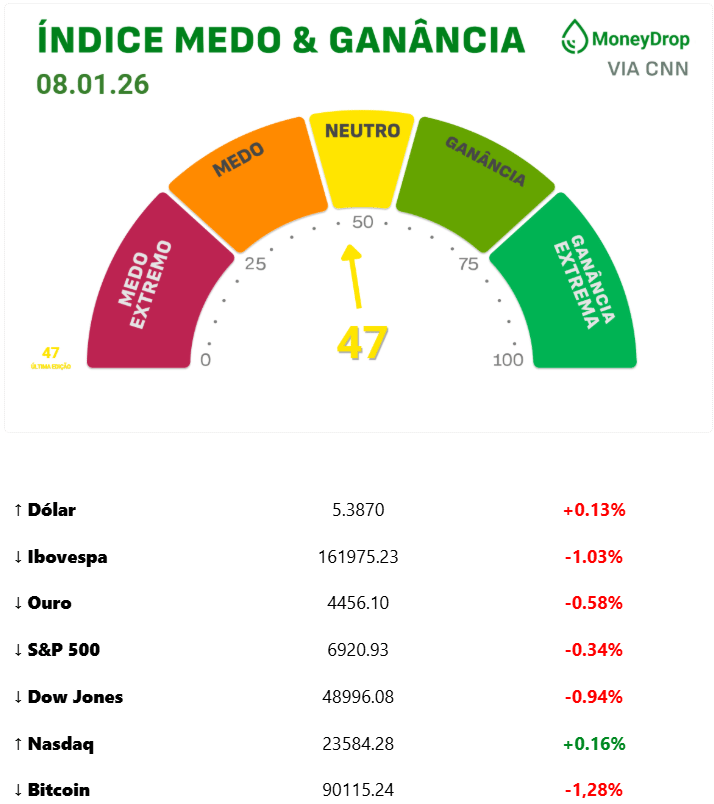

GIRO PELO MERCADO

Por aqui, o pregão sofreu com marteladas internacionais e acompanhou as correções do exterior, caindo 1,03% no dia. Só não foi pior porque a Petrobras conseguiu dar uma acelerada no fim do dia e fechou na máxima de R$ 29,83 – com a Vale também subindo 0,59% e fechando um crescimento de 6,06% nos 4 primeiros pregões do ano.

Lá fora, dados do mercado de trabalho mostraram que o setor privado dos EUA está criando menos vagas do que se esperava e isso afetou bastante os índices – o S&P chegou a bater a máxima durante o dia, mas depois das notícias viu o investidor perder o brilho do olhar e fechou em queda. Amanhã teremos o principal dado do setor, o payroll,, e as expectativas não são animadoras.

PROJEÇÕES

2026: otimismo em Wall Street

Se o investidor brasileiro sonha alto em 2026, o americano fica com inveja e quer fazer o mesmo. E Wall Street está quase num consenso otimista, esperando que a bolsa americana suba pelo 4º ano seguido.

As projeções para o S&P – que fechou 2025 com 6.854 pontos – são:

Deutsche Bank: é o mais otimista, que mira no índice em 8.000 pontos com um aumento do crescimento dos lucros para cerca de 14%. O banco acredita que os valuations vão continuar sendo suportados também por um aumento dos dividendos.

Morgan Stanley: tem o preço-alvo em 7.800. O banco acredita que o fluxo de caixa das empresas vai ser beneficiado pela redução dos juros americanos e que a One Big Beautiful Act vai reduzir US$129 bilhões em impostos, ajudando nas margens corporativas.

UBS: mira nos 7.700, com os crescimentos dos lucros corporativos sendo o principal motivo para o crescimento continuo do índice.

JP Morgan: acredita que o ano vai ser parecido com 2025, com o índice batendo os 7.500, e que a concentração de mercado vai ficar ainda maior, com uma dinâmica de “winners take it all”.

HSBC: também mira nos 7.500, mas com um crescimento menor das Mag-7, que devem ter a expansão de crescimento menor que outras empresas.

Bank of America: é um dos mais conservadores, vendo o índice com espaço para subir apenas 3,5% no ano. O banco acredita que pode ser um ano de realizações para a tese do IA.

Do lado pessimista

Há quem diga que a festa da IA pode azedar, que o Fed pode não cortar juros como esperado e o segundo ano de Trump deve seguir o roteiro de imprevisibilidades. Mas já são três anos seguidos de pessimistas errando feio suas projeções.

A lição que Wall Street parece ter aprendido nos últimos anos é que subestimar a Bolsa americana tem sido um erro caro. Com crescimento econômico firme, inflação mais comportada e lucros corporativos ainda fortes, o pano de fundo (parece) seguir favorável.

Outra certeza em Wall Street é que o roteiro raramente sai exatamente como o planejado. Entre juros, IA, política e surpresas aleatórias que ninguém colocou no modelo, o mercado segue sendo um exercício diário de humildade. Ter convicções ajuda, mas manter flexibilidade costuma ser ainda mais valioso.

MACRO/AÇÕES

Inflação: a calculadora que corrige valores pelo IPCA.

Zona do Euro: inflação desacelera a 2% e deve cair para 2026.

CVM: Lula indica Otto Lobo para a presidência da autarquia.

Cobre: tem o maior rally desde 2017, subindo ~20% nos últimos 3 meses.

INSS: prazo para contestar descontos indevidos termina dia 14 de fevereiro.

Petróleo: Trump diz que Venezuela vai entregar até 50 milhões de barris para os EUA.

Petrobras: tem vazamento de fluído na Bacia da Foz do Amazonas.

Bilionários: entre os mais ricos, os que mais perderam dinheiro em 2025.

AB InBev: fez a recompra de 49,9% de sete fábricas de embalagens nos EUA.

Embraer: entregou 91 aeronaves no 4º trimestre de 2025.

JP Morgan: o CEO Jamie Dimon teria faturado US$ 770 milhões ano passado.

Stone: troca CEO, com o CFO Mateus Scherer assumindo o cargo e Pedro Zinner se tornando o chairman.

Warner: Conselho rejeita oferta da Paramount e volta a olhar para a fusão com a Netflix.

Azul: aprovou o aumento de capital, que praticamente dobrou para R$14,5 bilhões.

Oncoclínicas: elegeu o novo Conselho, com 5 nomes propostos pelos acionistas da Latache e Nova Almeida.

BOLSA

IPOs: esperando o sino tocar

Depois de anos com muita empresa evitando abrir capital, a revolução da IA fez os unicórnios sonharem com o sino da bolsa. O motivo é simples: fazer IA é caro (muito caro), e o caixa privado começa a parecer pequeno perto das ambições dessas empresas.

Nomes como xAI, Anthropic, OpenAI, Databricks e até SpaceX surgem como candidatos naturais a um IPO em 2026. Todas enfrentam o mesmo problema: capital intensivo, competição brutal e rivais como Nvidia, Microsoft e Alphabet com balanços praticamente infinitos.

O apetite já aparece nos cantos menos óbvios do mercado. Na última semana, in vestidores despejaram mais de US$ 600 milhões em um ETF obscuro ($XOVR) que tem uma participação minúscula na SpaceX, em um sinal clássico de ansiedade pré-IPO.

Depois de um 2024 morno, em 2025 foram 202 empresas estreando – alta de 35%, com US$ 44 bilhões captados. A expectativa é que o ritmo acelere em 2026 e entre 200-230 empresas ganhem seus tickers na bolsa para levantar ~US$ 60 bilhões.

Quem já está na fila?

PicPay: a fintech brasileira quer expandir seus negócios e protocolou um pedido de abertura lá na Nasdaq

Discord: ontem foi divulgado que a empresa fez um pedido confidencial e pode abrir o capital.

Se mega-unicórnios como SpaceX ou Anthropic realmente entrarem na fila, o mercado muda de marcha. E ao que tudo indica, o mercado brasileiro deve acompanhar o ritmo e voltar a ter novas listagens depois de anos de seca.

PS: 32 empresas apoiadas por VCs levantaram US$ 15,9 bilhões nas bolsas americanas em 2025. Em 2024, foram 39 companhias e US$ 11,2 bilhões.

PS2: 9 empresas de cibersegurança para deixar no radar e que podem abrir IPO.

EUA

O sonho americano entrando em campanha

O mercado imobiliário americano teve um baque de onde menos esperava: Donald Trump anunciou que pretende proibir investidores institucionais de comprar residências nos EUA.

“Comprar uma casa sempre foi o auge do sonho americano”, escreveu Trump. “Mas, por causa da inflação recorde deixada por Joe Biden e os democratas, esse sonho ficou fora do alcance de muita gente.”.

Para a Blackstone, foi um golpe direto no modelo de negócios. Nos últimos anos, o aluguel residencial virou um dos pilares do império de Stephen Schwarzman. Hoje, a gestora é a maior dona de apartamentos dos EUA, com mais de 230 mil unidades.

O tamanho do negócio nos EUA:

Os preços médios de casas nos EUA subiram 55% desde 2020;

Taxas de financiamento estão acima de 6%;

Em 2025, ~30% das compras foram feitas por empresas

Em cidades como Atlanta, Miami e Las Vegas, investidores institucionais já respondem por mais de 15% das compras.

Trump prometeu detalhar o plano em Davos, daqui a duas semanas. O timing não é coincidência: com as eleições no radar e o risco de perder a maioria na Câmara, a pauta rende manchetes e votos. Só que analistas alertam que mexer nesse mercado pode até reduzir ainda mais a oferta, piorando o problema que se quer resolver.

No mesmo embalo, o presidente também disse que quer proibir empresas de defesa de pagar dividendos e recomprar ações, chamando os salários do setor de “exorbitantes e injustificáveis”. O mercado entendeu o recado e o setor virou no vermelho em minutos. Wall Street já sabe operar esse jogo: quando Trump faz um tweet, o stop precisa estar armado.

MUNDO

O “resto do mundo” acordando

Todo mundo adora olhar pra Wall Street, mas 2025 mostrou que o mercado tem muito mais a oferecer. O índice MSCI, que reúne ações fora dos EUA, subiu cerca de 33% em dólares no ano, contra ~18% do S&P 500. O dólar em baixa contribuiu, mas não explica sozinho.

O Goldman Sachs destrinchou os mercados (lucros, múltiplos, dividendos e câmbio) e cravou: fora a França, quase todos os grandes índices teriam superado o S&P 500 mesmo sem o empurrão cambial. O Japão entregou cerca de 25% em dólares com o iene parado. A Coreia do Sul praticamente dobrou. A Espanha passou dos 60%.

Isso ajuda a explicar por que algumas casas começaram a rever um dogma antigo: o da alocação excessiva em ações americanas. O racional é que as ações fora dos EUA ainda são mais baratas e os lucros globais mostraram uma resiliência que muita gente subestimou.

Nem mesmo o argumento de que “fora dos EUA não tem tech nem growth” se sustenta tanto. Apesar de o setor financeiro pesar bastante nos índices globais, os maiores nomes continuam sendo techs como TSMC, ASML, Alibaba, Tencent e Samsung. A diferença é que, em 2025, as ações de tecnologia passaram a andar menos juntas.

A diversificação global segue funcionando: não porque aposta em um único cenário, mas porque se beneficia de vários caminhos possíveis.

STATS DO DIA

US$ 24 bilhões

foi o quanto a fortuna de Elon Musk subiu apenas nesse início de 2026.

O que você achou da edição de hoje?

DROPS

Elevando o QI da internet no Brasil, uma newsletter por vez. Nós filtramos tudo de mais importante e relevante que aconteceu no mercado para te entregar uma dieta de informação saudável, rápida e inteligente, diretamente no seu inbox. Dê tchau às assinaturas pagas, banners indesejados, pop-ups intrometidos. É free e forever will be.